確定申告の医療費控除に関するあらゆる疑問にお答えします!

2017.9.16

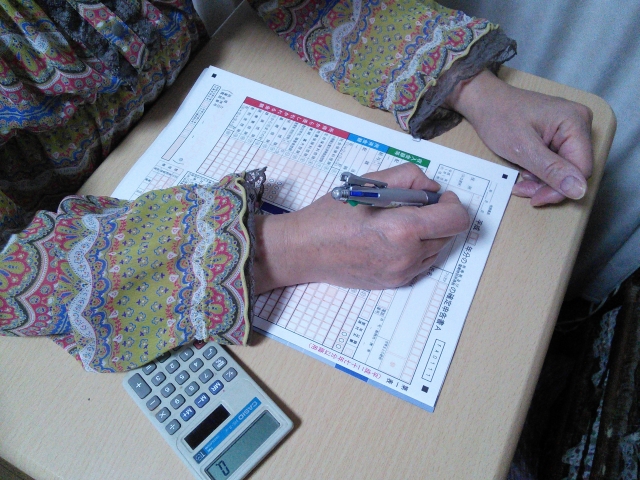

確定申告で初めて医療費控除を申請しようとする場合、明細書の書き方がよくわからず、つまづいてしまう人も多いようです。

明細書と一緒に必要な医療費の領収書・・・

もしその領収書紛失の事実に気づいた場合は申請はできないのでしょうか?

領収書は原本が必要ですが、領収書返却も可能なのでしょうか?

確定申告の医療費控除に関する悩みを解決します!

スポンサーリンク

こんな記事もよく読まれています

-

-

青色申告取りやめ届出書とは?法人成りで事業再開する際は注意!

確定申告には、青色申告と白色申告の2つがあります。それぞれにメリット・デメリットがありますが、法人成...

スポンサーリンク

確定申告で必要になる医療費の明細書の書き方について解説します

確定申告で医療費控除の申請をする場合、医療費の領収書と一緒に明細書を提出しなければなりません。

しかし、その記入方法がよくわからないという人も多いようです。

ここでは医療費の明細書の書き方について説明します。

確定申告の医療費控除で必要な明細書の書き方のポイント

医療費の明細書に記載されている各項目に記入する内容について説明します。

〇医療を受けた人

ここには医療を受けた本人の名前を書きます。

〇続柄

本人、妻、子などを書きます。

〇病院・薬局などの所在地・名称

●●病院 △△市☓☓町1-2-3などと書きますが、市町村名以降の詳しい住所を記入しなくても問題はありません。

〇診療の対象となる医療費の内訳

<治療内容・医薬品名など>

やけど治療やインフルエンザ治療などと書きます。細かく記入しなくても問題ありません。

<支払った医療費>

領収書の金額に沿って記入しましょう。

〇生命保険や社会保険などで補填される金額

生命保険等で支払われた金額があれば記入します。

ここまで終わったら、合計金額を計算して「控除額の計算」のAとBの欄に記入しましょう。

確定申告の時に提出する医療費の明細書を書きやすくするために

医療費の明細書は、医療機関の領収書1枚ごとに個別で記入する必要はありません。何回か通院した場合は、まとめて記入することができるのです。

そのために、医療費の領収書は家族それぞれ別々に、診察を受けた病院別、薬局別に領収書を分けて、ホチキスなどでとめておくようにしましょう。

確定申告時の注意点!医療費の明細書の記入で忘れがちなこと

明細書には「補填金」を記載しなければなりませんが、記入するのを忘れる人が多いようです。

ただし、補填金には差し引くものと差し引かなくてもよいものがあります。医療費控除の計算をする時には必ず確認するようにしましょう。

公共交通機関を利用した場合の交通費は医療費に含めることができます

病院へ行く場合、マイカーで通院する人もいればバスなどの公共交通機関を使って通院する人もいるでしょう。

この交通費のうち、タクシーやバス、電車などの公共交通機関を利用した場合は医療費に含めることができます。

残念ながら、マイカーの人のガソリン代などは対象となりません。

医療費の領収書が多い人は「医療費集計フォーム」を使いましょう

医療費の領収書の枚数が多いと、明細書に書くのも時間がかかるし大変です。

そんな人は「医療費集計フォーム」を使うと便利です。

「医療費集計フォーム」は、支払った医療費の内容をエクセルなどの表計算ソフトで入力及び集計するためのフォーマットです。

ダウンロードが必要になりますが、入力したデータを確定申告書等作成コーナーの画面で読み込みすることができます。

確定申告の医療費控除で必要な領収書紛失・・・それでも申請は可能です!

確定申告で医療費控除の申請をしようと思ったものの、領収書を失くしてしまったことに気づく場合もあるといいます。

領収書を紛失しても、医療費控除を受けることはできるのでしょうか?

ここでは、医療費の領収書紛失時の対応方法について説明します。

確定申告で必要なのに、医療費の領収書紛失した場合の対処法!

医療費の領収書紛失の事実に気が付いたら、まずは診察を受けた病院等へ再発行をお願いするのが一番良いのですが、病院によっては再発行不可の場合もあります。

もし再発行することができないと言われた時は、領収書の代わりとなる「領収額証明書」の発行を依頼しましょう。

医療費の領収書紛失・・・確定申告の時に「医療費のお知らせ」は代用可能?

病院で診察を受けた場合、1年間に支払った医療費の明細「医療費のお知らせ」が健康保険組合から届きますが、これは医療費の領収書の代わりにはならないのでしょうか?

この「医療費のお知らせ」には日付や金額は書かれてあるのですが、医療費控除の対象になるのかどうかの判別はできません。そして、医療機関が証明したものではないので代用することはできません。

領収書紛失しても、税務署で確定申告の医療費控除の申請は可能?

領収書紛失後の再発行が不可能な場合、税務署では「誰がどこの病院にかかり、いつ何円支払ったか。」の確認ができれば医療費控除を認めているそうです。

しかしそのためには、税務署に支払いの確認をしてもらう必要があります。

医療費控除の申告をする場合、申告書や明細書と一緒に、医療費を支払った病院の診察券や薬袋、記録が残っている家計簿などを持っていきましょう。

領収書紛失のために発行してもらう「領収書証明書」は有料の場合が多い

医療費の領収書紛失で「領収額証明書」を発行してもらう場合、有料となる病院が多いようです。

金額にも差があり、1,500円くらい手数料がかかることもあります。

その病院が1か所だけであればよいのですが、何か所もある場合は手数料だけで高額となってしまいます。

せっかく医療費控除の申請をしても、還付される金額よりも手数料の方が高くなってしまっては、医療費控除の申請をしても意味がなくなってしまうので、よく考えてから申請をするようにしましょう。

確定申告までに効率よく領収書をまとめましょう!

確定申告で医療費控除の申請を行う場合、領収書は家族別などに分けておくことで明細書への記入もしやすくなりますが、確定申告の時に税務署の人に質問された時にも説明しやすいので便利です。

さらに、まとめた領収書ごとに集計をしておくと、明細書もより作成しやすくなります。

確定申告で医療費の領収書返却は可能?

確定申告で医療費控除を申請する場合、領収書はコピーではなく原本が必要になります。

しかし、原本を保管したい場合は領収書返却希望と言えば対応してくれるのでしょうか?

医療費の領収書返却は可能なのかどうか、詳しく調べてみました。

確定申告の時に、医療費の領収書返却希望と伝えればその場で返してくれます!

税務署で確定申告の医療費控除を申請する場合領収書は原本を提出しますが、その時に「領収書返却」の希望を言えば、確認印を押印後返してもらうことができます。

しかし、その場ですべての領収書を確認してもらわなくてはいけないので、時間がかかることは覚悟しておきましょう。

確定申告時の税務署は混雑必至・・・医療費の領収書返却希望と言えば後日郵送も可能?

確定申告の時期の税務署はかなり混雑しています。

医療費の領収書はその場で確認してもらえれば返却してくれますが、待っている時間がないという人は後日郵送で返却してもらうこともできます。

その場合は

・領収書返却希望の旨を書いた書面

・返信用の封筒(切手を貼り、自分の住所も記入しておきます。)

を用意しましょう。

そうすれば、後日郵送で返却されます。

医療費の領収書返却は確定申告後でも1年以内ならできます

医療費の領収書の原本を提出したものの、後日領収書が必要になってしまった・・・そんな場合でも領収書返却は可能なのでしょうか?

税務署では、医療費の領収書等を1年間保管しておくことになっています。確定申告書を提出してから1年以内であれば、領収書を返却してもらうことができます。

確定申告を電子申告で行えば、領収書を添付する必要はありません

確定申告は電子申告で行うこともできますが、電子申告システムの「e-Tax」であれば医療費の領収書を添付する必要はありません。

医療費の金額を入力すればいいので、領収書を自分で保管しておくことができます。

しかし、5年間保存することと決まっているので、紛失しないように注意しましょう。

確定申告書を郵送する場合でも、医療費の領収書を返却してもらうことはできます

確定申告書をパソコンで作成し郵送する場合、一緒に「返信用封筒(自分の住所を記入し、切手を貼っておきます)」を同封し、領収書返却希望と一筆書いておけば、後日返してくれます。

その場合、返却された領収書には税務署の確認印が押印されています。

- カネの悩み