注意!確定申告は駐車場の収入が少しでもあるなら正しい申告を

2017.9.15

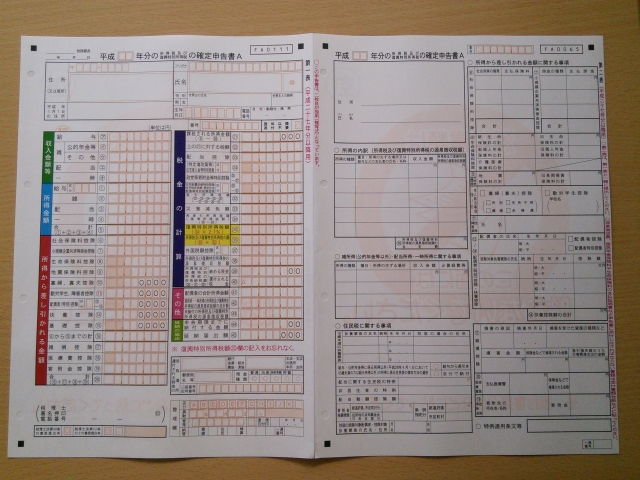

確定申告で注意したいのが駐車場経営による収入です。

大規模な駐車場経営はもちろんですが、ちょっとした空きスペースを駐車場として貸した場合でも、しっかり確定申告を行うことが大切です。

勘定科目は何になるの?駐車場経営の必要経費とは?減価償却や固定資産税の面も考慮して駐車場経営を行いましょう。

スポンサーリンク

こんな記事もよく読まれています

-

-

青色申告取りやめ届出書とは?法人成りで事業再開する際は注意!

確定申告には、青色申告と白色申告の2つがあります。それぞれにメリット・デメリットがありますが、法人成...

-

-

確定申告へ行こう!家賃収入で〇〇円以上の場合は申告しないと悲劇が起こります!

不動産投資として人気のアパートやマンション経営。サラリーマンの人でも家賃収入を得ることができる、と話...

スポンサーリンク

この記事の目次

確定申告で駐車場代収入の勘定科目は何になるの?

確定申告をスムーズに乗り切るために大切なのが、科目分けになります。

駐車場代で収入を得ている方も多いと思いますが、駐車場にも貸すタイプがありますので、それによって科目も違ってきます。駐車場の勘定科目についてご説明します。

確定申告!駐車場代収入の勘定科目は?

駐車場といっても、コインパーキングと月極駐車場の2タイプがあります。

コインパーキング代の勘定科目は「旅費交通費」、月極駐車場代は「地代家賃」の勘定科目になります。

時間ごとに支払う場合と、月々一定の金額を支払う場合とで勘定科目も違ってくるので注意しましょう。

確定申告で駐車場代収入の勘定科目を間違えても大丈夫?

駐車場代をどの勘定科目にするべきなのか判断できない場合は、自分の判断で決めてしまっても構いませんし、もし使用する勘定科目が多少違っていたとしても、税金の計算上は大した問題ではありません。

要は、その支払いが事業に必要かどうか、必要経費に該当するのかどうかが問題なので、あまり神経質になる必要はありません。

定申告をスムーズに乗り切るためには駐車場などの科目分けも大切?

確定申告をスムーズに進める一番のポイントは、日頃から正しく勘定科目を振り分け記帳することです。

月極駐車場による収入の勘定科目は「地代家賃」に分類されるなど、どこに分類されているかを覚えておくことも重要です。どうしても判断できない場合は雑費として処理できますが、多くなりすぎないよう注意しましょう。

確定申告で駐車場経営による必要経費と青色申告にするメリット

確定申告で駐車場経営による所得は、賃料や駐車料金による収入から必要経費を引いたものになります。

では必要経費にはどんなものが挙げられるのでしょうか?駐車場経営自体は意外と経費が少ない?駐車場経営で同居家族への給与支払いも経費になるの?などの疑問にお答えします。

確定申告で駐車場経営の必要経費は何が当てはまるのでしょう?

必要経費には

・租税公課や損害保険料

・光熱費

・修繕費

・借入金の利子

・減価償却費

などがあり、駐車場にするため土地を購入した場合は、不動産免許税や登録免許税も掛かります。

光熱費に関しては、街灯を設置している場合の電気代が含まれます。

確定申告が必要な駐車場経営。経営自体の経費は意外と少ない?!

駐車場経営で経費になるものと言えば、固定資産税と修繕費用の2つです。

しかしこれは舗装を行っている場合であって、舗装なしの更地を駐車場にしているなら修繕費用はかかりません。ほぼ固定資産税しか掛かりませんので、費用もあまりかからないで収入を得ることができると言えます。

確定申告が青色なら駐車場経営で同居家族への給与支払いも経費に?

自ら駐車場を経営している場合、その管理上家族に手伝ってもらうこともあるでしょう。」

その場合、前もって届出は必要ですが、青色申告ですと同居家族への給与支払いを必要経費として計上でき、特に大規模な駐車場を運営する場合は経費を大幅に節約できるメリットがあります。

確定申告で気になる駐車場の減価償却費、その注意点とは

確定申告の所得は、駐車場の収入から必要経費を引いたものになりますが、駐車場経営は減価償却できるものが少なく収入がそのまま所得となりやすいので、結果的に所得税も高くなりがちです。

ただ、駐車場の状態によって減価償却も変わってきますのでご注意ください。

確定申告で駐車場は減価償却できる物が少ないために所得税も高くなるのでしょうか?

設備として減価償却できるものが少ないのが駐車場経営です。経費もほとんどかからず運営できるので、収入がそのまま所得となり、結果的に所得税も高くなってしまいます。

管理者を置いたり周囲を塀で囲んだりすると保管責任が発生し、事業所得または雑所得となりますが、保管責任がなく、ただ駐車場として土地を貸している場合は不動産所得になりますので注意しましょう。

確定申告する際の所得額が高くなる駐車場経営、減価償却費の意外な落とし穴とは?

駐車場をアスファルトに舗装した場合は、減価償却としてかかった費用を対数年数で割ることが認められる可能性があります。

対応年数が6年であれば、アスファルト舗装費用を6年で割った金額で毎年経費として計上することができるようになるので注意しましょう。

確定申告時に注意!駐車場に敷いた砂利は減価償却資産?

駐車場の敷地を砂利にする場合もありますが、その際の費用は「構築物」として減価償却資産になります。

土地は時が経っても価値に差がでるものではないので、減価償却資産とはなりません。

土地を埋め立てたりするなど、造成や改良に掛かった費用は、土地の取得価値に入ります。

確定申告で注意したい駐車場経営、固定資産税の面も考えましょう

確定申告時の所得額が高くなりがちな駐車場経営。固定資産税の面から見ると更地扱いになりますが、空き家を取り壊してコインパーキングにした場合などは、住宅用地ではなくなります。

したがって固定資産税も高くなるため注意が必要です。固定資産税の面も考えて慎重に運営しましょう。

確定申告で駐車場は固定資産税の面から見るとどの扱いになるのでしょう?

固定資産税の面で考えると、駐車場は更地と同様の扱いになり、実際に建物が経っている場合と更地の場合とでは税金に大きな差があります。

建物がある場合の固定資産税は、土地面積×土地単価×1.4%×1/6、駐車場の場合は、土地面積×土地単価×1.4%となり、駐車場はおよそ6倍の税金がかかります。

確定申告時の所得額が高い駐車場経営、固定資産税以外に関わる税金とは?

駐車場経営には、固定資産税の他にも以下の税金が掛かります。

・都市計画税

固定資産税と同じような税金です。よって軽減措置がありません。

・相続税

小規模宅地や舗装、ブロックなどの施設を設けることで評価減を得ることもできます。

・所得税

駐車場経営は減価償却できる物が少ないため、所得税の割合が高くなります。

確定申告で注意したい駐車場経営、固定資産税で気を付けたいのはコインパーキング?

特に注意したいのが、空き家を取り壊してコインパーキングにした場合です。

住宅用地ではなくなるので固定資産税の軽減措置が受けられなくなり、固定資産税額も高くなってしまいます。収益を上げるのなら、需要があることを見越して収支がプラスになるように考えて運営しましょう。

確定申告は正しく!駐車場収入を偽るペナルティとは

駐車場収入はそれほど多くないし確定申告しなくても・・・と考えるのは大きな間違いです。

それ相応のペナルティがあるだけでなく、銀行に対しても不要な不安を与えかねません。駐車場収入は賃貸料だけではありませんので、正しく計上し確定申告を行いましょう。

確定申告を無視!?駐車場代の収入があるのに申告しない場合は?

駐車場として貸してはいるけど、たいした収入でもないから・・・といった理由で確定申告を行わない方はたくさんいます。

しかし、税務署の調査によって後でバレてしまうと、3~7年前まで遡って税金を納めることになってしまいますし、それ相応のペナルティもあります。後で後悔することになりますので、確定申告は正しく行いましょう。

駐車場の収入が少なくても確定申告はしましょう

駐車場経営による収入は、不動産所得となるので確定申告が必要です。収入は毎月の賃料だけでなく、更新料や保証金などの償却収入も計上しますので注意しましょう。

確定申告書は銀行が融資の検討をする際の参考材料として必要とされますし、確定申告をしていないと銀行に対して不要な不安を与えてしまうことになります。

確定申告で駐車場経営の収入を偽った時のペナルティは?

確定申告で駐車場経営の収入に誤りがあった場合、新たに納める税金のほかに、その納める税金の10%相当額の過少申告加算税を納めなければなりません。

悪質な隠ぺいの場合は、本来の納税額の35%となる重加算税を納めることになり、更に無申告の場合は40%にもなるのでご注意ください。

- カネの悩み